معامله روزانه (Daily Trading) یک استراتژی ترید در بازارهای مالی است. در قالب این استراتژی، معاملهگر پوزیشنهای معاملاتی خود را در طول یک جلسه معاملاتی میبندد. در چنین شرایطی معمولا نقش اندیکاتورها برای ترید بسیار پررنگ میشود. تحلیلگران از اندیکاتورها برای بررسی وضعیت عرضه و تقاضا (حجم معاملات) و همچنین احساسات معاملهگران در بازار استفاده میکنند. به این ترتیب بر اساس سیگنالهای خرید و فروش اقدام به معامله میکنند. سوال اساسی این است که بهترین اندیکاتور برای تریدر روزانه چیست؟ در ادامه قصد داریم به معرفی تعدادی از اندیکاتورهای کاربردی برای ترید روزانه بپردازیم.

1. اندیکاتور حجم تعادلی (On-Balance Volume)

اندیکاتور حجم تعادلی (On-Balance Volume) وضعیت عرضه و تقاضا را زیر نظر میگیرد. این اندیکاتور نسبت به قدرت خریدار و فروشنده بسیار حساس است و خیلی سریع واکنش نشان میدهد. هر زمان نمودار اندیکاتور OBV روند صعودی پیدا کند، نشاندهنده آن است که خریداران دست برتر را دارند. برعکس، وقتی نمودار OBV روند نزولی بهخود میگیرد، میزان فروش در مقایسه با خرید پیشی میگیرد.

اندیکاتور On-Balance Volume به نوعی در تایید روندهای صعودی و نزولی مورد استفاده قرار میگیرد. البته گاهی اوقات شاهد واگرایی اندیکاتور حجم تعادلی هستیم. به این معنی که روند قیمت با این اندیکاتور سازگار نیست. فرض کنید قیمت در حال افزایش است و در همان زمان شاهد روند نزولی در اندیکاتور OBV هستیم. این موضوع نشان میدهد که افزایش قیمت با تقاضای بالا از سوی خریداران حمایت نمیشود و احتمالا خیلی زود روند صعودی متوقف خواهد شد.

2. اندیکاتور تراکم / توزیع (Accumulation/Distribution)

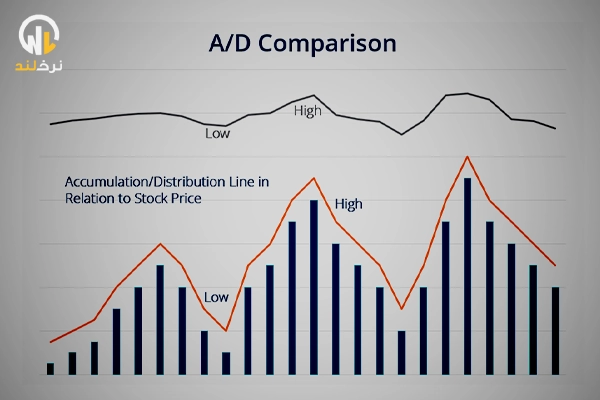

یکی دیگر از ابزارهایی که روی تغییرات حجم معاملات داراییها تمرکز میکند، اندیکاتور تراکم / توزیع (Accumulation/Distribution) است. روند صعودی و نزولی این اندیکاتور به ترتیب نشاندهنده افزایش و کاهش قیمت آن است. تجربه نشان میدهد که گاهی اوقات اندیکاتور A/D در مقایسه با OBV تغییرات قیمت را زودتر از آغاز روندها پیشبینی میکند.

برخی از تحلیلگران معتقدند که تراکم / توزیع بهترین اندیکاتور برای ترید روزانه در تشخیص واگراییها است. بهعبارت دیگر وقتی قیمت روند صعودی را در پیش میگیرد که توسط این اندیکاتور تایید نمیشود، احتمال معکوس شدن روند قیمت وجود دارد.

3. اندیکاتور مکدی (MACD)

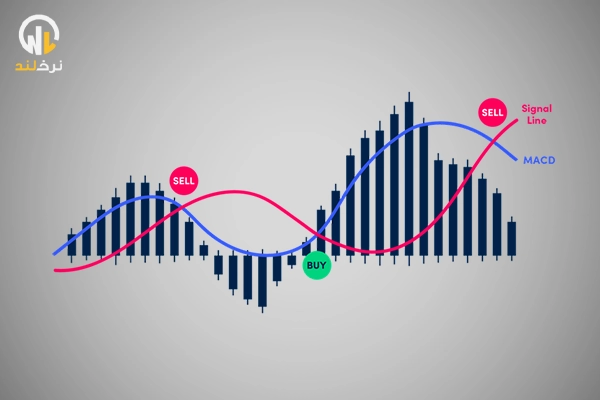

اندیکاتور مکدی (MACD) کمک میکند تا تحلیلگران هم جهت روند قیمت را تشخیص دهند و هم معیاری برای ارزیابی قدرت روند است. هرگاه شاخص اندیکاتور مکدی مقدار بالاتر از صفر داشته باشد، قیمت در روند صعودی قرار دارد. همچنین وقتی این شاخص به زیر صفر میرسد، روند قیمت نزولی میشود.

سوال اساسی این است که سیگنال خرید و فروش اندیکاتور مکدی چه زمانی صادر میشود؟ این اندیکاتور از دو خط مکدی و سیگنال تشکیل میشود. معمولا خط سیگنال در مقایسه با خط مکدی با کمی تاخیر حرکت میکند. هرگاه خط مکدی از پایین خط سیگنال را به سمت بالا قطع میکند، نشاندهنده آن است که قیمت در حال افزایش یافتن است. همچنین هنگامی که خط مکدی از بالا خط سیگنال را قطع میکند و به پایین آن میرود، به معنی آن است که روند نزولی قیمت آغاز شده است.

دقت سیگنالهای خرید و فروش اندیکاتور مکدی معمولا زیاد است. همچنین کار کردن با آن هم پیچیدگی چندانی ندارد. البته باید توجه داشته باشید که بعضا برای داراییهای با نوسان قیمت زیاد مانند رمز ارزها، ممکن است تعداد سیگنالهای زیادی از این اندیکاتور صادر شوند.

4. اندیکاتور شاخص قدرت نسبی (Relative Strength Index)

شاخص قدرت نسبی یا RSI را هم میتوان به عنوان بهترین اندیکاتور برای ترید روزانه معرفی کرد. اندیکاتور RSI به عنوان یک اسیلاتور بین 0 تا 100 نوسان میکند. معمولا تحلیلگران دو عدد 30 و 70 را به عنوان نقاط عطف در این اندیکاتور در نظر میگیرند. هرگاه شاخص به زیر محدوده 30 کاهش پیدا میکند، نشان دهنده آن است که قیمت وارد محدوده اشباع فروش شده است. در نتیجه احتمال پایان روند نزولی وجود دارد.

از سویی دیگر وقتی این شاخص به بالای 70 افزایش پیدا میکند، قیمت وارد محدوده اشباع خرید میشود و در نتیجه احتمال پایان روند صعودی وجود دارد. همچنین اگر روند قیمت توسط اندیکاتور RSI تایید نشود، نشاندهنده واگرایی است. بهاین معنی که روند قیمت قدرت لازم برای ادامه یافتن را ندارد و احتمالا به زودی معکوس خواهد شد.

5. اندیکاتور استوکاستیک (Stochastic Oscillator)

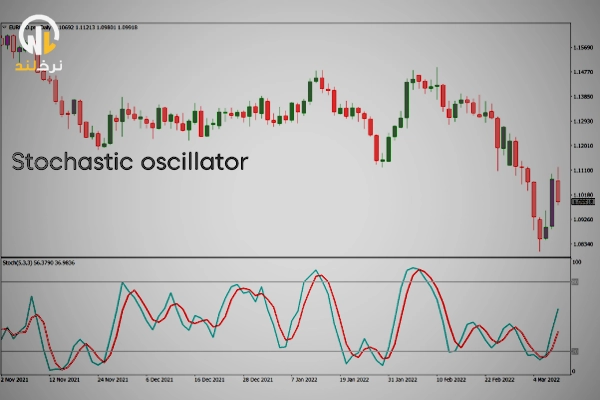

اندیکاتور استوکاستیک هم بهعنوان یک اسیلاتور بین 0 تا 100 نوسان میکند. معمولا تحلیلگران دو عدد 20 و 80 را به عنوان نقاط عطف در این اندیکاتور در نظر میگیرند. هرگاه شاخص به زیر محدوده 20 کاهش پیدا میکند، نشان دهنده آن است که قیمت وارد محدوده اشباع فروش شده است. در نتیجه احتمال پایان روند نزولی وجود دارد.

از سویی دیگر وقتی این شاخص به بالای 80 افزایش پیدا میکند، قیمت وارد محدوده اشباع خرید میشود و در نتیجه احتمال پایان روند صعودی وجود دارد. سیگنالهای این اندیکاتور زمانی از اعتبار بیشتری برخوردار هستند که با سطوح حمایت و مقاومت در نمودار تایید شوند. تجربه نشان میدهد که اندیکاتور استوکاستیک در مقایسه با آر اس آی نوسانات بیشتری را تجربه میکند و به همین دلیل سیگنالهای بیشتری هم تولید مینماید.

کلام پایانی

در این مطلب با بهترین اندیکاتور برای ترید روزانه آشنا شدیم. واقعیت از این قرار است که نمیتوانید به تنهایی با استفاده از اندیکاتورها در ترید روزانه موفق شوید؛ چرا که بعضی از اندیکاتورها تعداد بسیار زیادی سیگنال خرید و فروش صادر میکنند که تنها بخشی از آنها معتبر هستند. بنابراین شما نیاز به ابزارهایی دارید که سیگنالهای صحیح را تشخیص دهید.

اینجاست که پای سایر ابزارهای تحلیل تکنیکال به میان میآیند. به عنوان مثال میتوان به الگوهای قیمت، سطوح حمایت و مقاومت و غیره اشاره کرد. برای تحلیل نمودار قیمت در تایم فریمهای روزانه حتما به دنبال الگوهای قیمت باشید. شناسایی این الگوها بعضا کار تصمیمگیری برای خرید و فروش را بسیار آسانتر میکند.

قبل از پایان لازم است به یک نکته مهم دیگر هم اشاره کنیم. معاملات روزانه ممکن است تحت تاثیر اخبار و رویدادهای مرتبط با بازارهای مالی، نتیجهای متفاوت از تحلیل شما داشته باشند. انتشار یک خبر مهم میتواند تمام تحلیلها را بیاعتبار کند و روند تازهای را پیش روی قیمت دارایی مد نظر شما بگشاید. در چنین شرایطی لازم است نیم نگاهی به اخبار اقتصادی، سیاسی و غیره نیز داشته باشید تا غافلگیر نشوید.